Еженедельный обзор рынка Инвестиционной компании БКС от 6 октября.

Вы можете записаться на бесплатные семинары Компании БКС на сайте компании,

а также по телефону 53-12-16

Рынок акций

Российский фондовый рынок продолжил свое падение вслед за западными индексами на прошлой неделе. Отклонение нижней палатой конгресса США плана Полсона по выделению $700 млрд на поддержку американской банковской системы было негативно воспринято участниками рынка, и начало недели сопровождалось снижением по всему спектру ценных бумаг. Во вторник рынки предприняли попытку компенсировать потери предыдущего дня и даже завершили торговую сессию с положительным результатом, однако затем до конца недели динамика фондовых индексов характеризовалась ускоряющимся снижением.

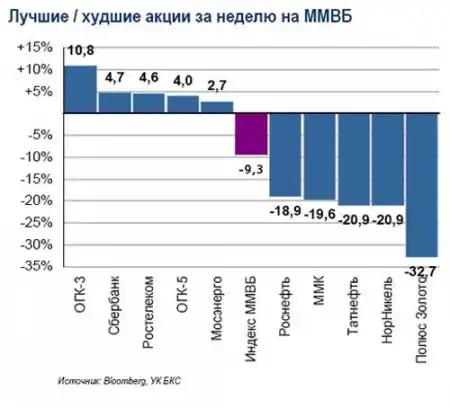

Динамику лучше рынка демонстрировали наиболее ликвидные генерирующие компании. ОГК-3 прибавила 10,8%, ОГК-5 увеличилась в цене на 4%, Мосэнерго вырос на 2,7% на прошлой неделе. Стоит отметить, что существенных событий способных оказать поддержку котировкам именно этих компаний не было. Так, ОГК-5 опубликовала довольно разочаровывающую отчетность, которая показала результаты хуже консенсус-ожиданий, и существенный рост операционных расходов. По Мосэнерго и ОГК-3 корпоративных событий способных оказать влияние на котировки не выходило.

Котировки ПолюсЗолота снизились на 32,7% за неделю. На прошлой неделе акции компании росли на слухах о возможном выкупе акций Сулейманом Керимовым и под впечатлением о заключении договоренности о сделке по покупке казахстанского золотодобывающего предприятия KazakhGold. Однако предложение о выкупе акций было отклонено на совете директоров. Сделку по покупке KazakhGold на данный момент также сложно оценивать адекватно ввиду недостаточно исчерпывающей информации по поводу этого актива. Менеджмент ПолюсЗолота обещал дать рынку комментарии по результатам собственного аудита, а также о планах по развитию активов KazakhGold в конце октября. Надо отметить, что сама компания KazakhGold отличается довольно слабой транспарентностью, например компания не провела аудит запасов по JORC.

Начало приема требований о выкупе акций по цене 6 157 рублей за акцию не смогло поддержать котировки Норильского Никеля, который потерял 20,9% на прошлой неделе. Основное снижение котировок пришлось на пятничную сессию, что, по всей видимости, связано с новостью о том, что Олег Дерипаска не выплатил по кредиту, взятому под залог производителя автомобильных комплектующих компании Магна, что привело к резкому падению котировок компании, так как банки-кредиторы реализовали залог на рынке. Вероятно, некоторые участники рынка сделали вывод, что похожая ситуация может сложиться и в акциях Норльского Никеля, под залог которых также, по всей видимости, кредитовался Дерипаска. Давление на котировки металлургического холдинга также продолжает оказывать конъюнктура мировых цен на цветные металлы, и в первую очередь на никель, а также конфликт акционеров оказывает негативное влияние на настроения участников рынка. На прошлой неделе компания опубликовала отчетность за первое полугодие текущего года, которая в целом оказалась на уровне ожиданий и не несла в себе разочаровывающих сюрпризов. Стоит отметить, что даже с учетом текущих цен на никель, Норильский Никель продолжает оставаться высокорентабельным производством и одним из крупнейших в мире производителей никеля и металлов платиновой группы. По нашим оценкам, текущие уровни цен на никель не являются устойчивыми, так как данный уровень цен находится ниже себестоимости низкорентабельных небольших производителей никеля.

Рынок облигаций

Доходность российских государственных облигаций Россия-30 за неделю выросла на 21 б.п. и составила 7.1%, доходность казначейских облигаций US в среднем упала на 11 б.п. Спред Россия-30 к доходности американских казначейских облигаций US-Treasuries-10 вырос на 8 пунктов и достиг уровня 363 б.п. Текущие котировки фьючерсов на процентную ставку показывают 30.7% (против 57.5% неделей ранее) вероятность понижения Fed Fund rate на 25 б.п. на заседании 16 декабря.

В прошлую пятницу Конгресс США принял «план Полсона» в следующей редакции: Казначейство США имеет право использовать 250 млрд. долл. из федерального бюджета для выкупа «проблемных активов», ещё 100 млрд. долл. может быть выделено по указу президента, оставшиеся 350 млрд. долл. МинФин США сможет получить только после одобрения Конгресса. Кроме того, предполагаются дополнительные налоговые льготы для частных лиц и компаний, которые могут составить 150 млрд. долл., предусматривается также увеличение суммы депозитов, попадающих под систему государственного страхования, со 100 тыс. долл. до 250 тыс. долл. Судя по реакции рынка акций (S&P –1.5%), инвесторы уже не верят, что «план Полсона» поможет избежать рецессии в экономике США; утренние новости о продолжающихся проблемах в Европе (Hypo Real Estate, Fortis) спровоцировали очередной виток «бегства в качество».

Данные по изменению платёжных ведомостей (n/f payrolls) в сентябре преподнесли рынку неприятный сюрприз, сократившись на 159 тыс. против ожидаемых 105 тыс., уровень безработицы совпал с прогнозом и составил 6.1%.

Российский долговой рынок продолжает функционировать в условиях нехватки ликвидности банками вне первой тридцатки крупнейших банков - в отдельных наиболее качественных облигационных выпусках (ГидроОГК, АИЖК, РЖД, Газпром, Лукойл) наблюдаются двусторонние котировки, при этом цены сделок всё ещё могут существенно отличаться друг от друга.

Текущий объём ликвидности в системе составляет 832 млрд. руб. (корр. счета – 637 млрд. руб., депозиты в ЦБ – 192 млрд. руб.) и является достаточно комфортным для крупнейших банков. Ставки рынка МБК для банков первого круга всю неделю находились в диапазоне 4-6%, на следующей неделе мы не ожидаем всплеска спроса на ликвидность, тем более что 7 и 8 октября пройдут два депозитных аукциона по размещению средств МинФина на 500 млрд. руб. совокупно. Вместе с этим, пока окончательно не ясна перспектива законопроекта, позволяющего банкам выплачивать квартальный НДС в рассрочку и значительно ослабляющего давление на текущую ликвидность.

На прошлой неделе прояснились детали программы рефинансирования внешнего долга российских компаний: ЦБ РФ выдаст кредит ВЭБу в 50 млрд. долл. под LIBOR+1%, российские компании на основе внутренних критериев ВЭБа смогут получить эти средства минимум под LIBOR+5%. Данный шаг является весьма своевременным в условиях закрытия внешних долговых рынков. Кроме того, ЦБ РФ будет производить беззалоговое кредитование банков, при этом перечень банков, имеющих доступ к кредитам ЦБ, будет существенно расширен.

Бескупонный индекс корпоративных облигаций ММВБ за неделю вырос на 48 б. п. до 90.4, купонный индекс вырос на 65 б.п. до значения 150.

Экономические показатели и товарные рынки

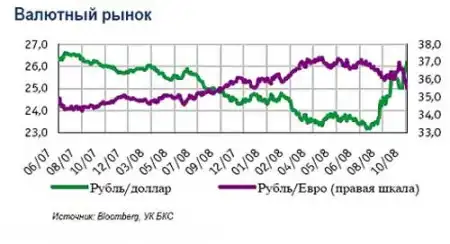

За неделю курс бивалютной корзины вырос на 0.1% до 30.38 копеек, причина роста корзины заключается в бегстве инвесторов в долларовые безрисковые активы и резкий рост спроса на доллары как основную валюту международных расчётов. Курс пары евро-доллар за неделю снизился на 6.2% с 1.45 до текущих 1.36.

Цены на нефть снижались на прошлой неделе. Отклонение нижней палатой конгресса США планов Полсона по спасению банковской системы вызвало опасения участников рынка относительно замедления американской экономики и снижения потребления нефти и нефтепродуктов. В итоге нефть марки Брент подешевела на 5%, стоимость одного барреля нефти этой марки составила $86,6 за баррель. Цена на нефть марки Юралз снижалась сильнее, изменение составило -13,6%.

Укрепление доллара продолжало оказывать давление на котировки металлов. Золото подешевело на 8,9%, стоимость одной тройской унции составила на закрытии в пятницу $831. Снижение котировок платины оказалось еще более драматичным. Этот металл подешевел на 14,4% до значения $935 за унцию.

Мировые цены на никель и цинк продолжали снижаться на прошлой неделе. Метрическая тонна никеля (-11%) стоила на закрытии в пятницу $14 925, в то время как за тонну цинка (-9,3%) давали $1 581/

Российские товарные контракты на нефть и золото на РТС менялись вслед за западными аналогами, закрывшись на значении $87 и $841

соответственно.

Инвесторы при принятии решения о покупке или продаже акций и любых других ценных бумаг, упомянутых в приведенном выше материале, не должны опираться исключительно на данные и мнения, высказанные в настоящем материале.

Аналитики Инвестиционной компании БКС

Дмитрий Суров, Константин Артёмов

www.bcs.ru

Финансовая группа «Брокеркредитсервис» работает на российском рынке с 1995 года. Ее основой является инвестиционная компания «Брокеркредитсервис», помимо которой в состав группы входят:

- Управляющая компания «Брокеркредитсервис»,

- УК «БКС – Фонды недвижимости»,

- Компания «БКС Консалтинг»,

- европейский брокер BrokerCreditService (Cyprus) Limited,

- депозитарий «МСД»,

- «БКС – Инвестиционный банк»,

- НПФ «Российский пенсионный фонд»,

- ОАО «Первое российское страховое общество»,

- «БКС-АйТи».

Финансовая группа БКС – универсальная финансовая компания, предоставляющая полный спектр услуг на фондовом и финансовом рынке, включающий в себя операции с различными видами российских и зарубежных финансовых инструментов. Основными направлениями ее деятельности являются:

- брокерское обслуживание на российском и западном фондовых рынках;

- интернет-трейдинг, информационно-аналитические услуги;

- управление активами частных и институциональных инвесторов (Доверительное управление Паевые фонды, спецдепозитарий, управление пенсионными активами);

- инвестиционный и налоговый консалтинг;

- корпоративные финансы (привлечение инвестиций, сопровождение сделок с капиталом, кредитное и долевое финансирование),

- услуги добровольного пенсионного обеспечения.

Инвестиционная компания БКС предлагает Вам широкий спектр финансовых услуг и возможностей инвестирования денежных средств на рынке ценных бумаг. У нас Вы найдёте оптимальные финансовые решения как для Вас лично, так и для Вашего бизнеса.

Воспользовавшись брокерским обслуживанием, Вы сможете покупать и продавать акции и облигации российских и иностранных компаний из любой точки мира через Интернет.

Разместив Ваши сбережения в Паевых фондах Управляющей компании БКС, Вы получите грамотное и профессиональное управление Вашими активами. Доходность вложений в ПИФы УК БКС по итогам последних лет намного превысила среднюю доходность традиционных инструментов инвестирования.

Для VIP-клиентов мы предлагаем эксклюзивный набор услуг по управлению капиталом - от инвестиций на фондовом рынке через персонального менеджера до доверительного управления Вашими средствами в глобальном масштабе.

Если Ваш бизнес нуждается в инвестициях - все возможности финансового рынка к Вашим услугам. Компания «БКС Консалтинг» предлагает Вам облигационные и вексельные программы, подготовку и проведение IPO, привлечение стратегического инвестора, организацию товарных кредитов и т.д. Подробнее об услугах для бизнеса Вы можете узнать на сайте http://www.bcs.ru/cons/

Кроме этого в БКС каждую среду проводятся бесплатные семинары, где Вы сможете узнать, что такое рынок ценных бумаг, чем он может быть интересен для Вас, и как можно заработать на фондовом рынке.

Более подробно об услугах Финансовой группы БКС вы сможете узнать, обратившись в наш Томский офис по адресу: пр. Ленина, 63, 2 этаж, или по телефону (3822) 53-12-16, 52-89-35. Вся информация также доступна на сайте компании http://www.bcs.ru.

ООО «Компания БКС», лицензия ФКЦБ РФ №154-04434-100000 от 10.01.2001 на осуществление брокерской деятельности. ЗАО УК «БКС», лицензия ФКЦБ РФ №21-000-1-00071 от 25.06.2002 на осуществление деятельности по управлению инвестиционными фондами, паевыми инвестиционными фондами и негосударственными пенсионными фондами. Подробную информацию об осуществлении ЗАО УК «БКС» деятельности по доверительному управлению, деятельности по управлению ПИФами Вы можете найти в информационном бюллетене "Приложение к Вестнику ФСФР", на сайте www.bcs.ru/am, в ленте ЗАО "Интерфакс". Стоимость инвестиционных паев может увеличиваться и уменьшаться, результаты инвестирования в прошлом не определяют доходы в будущем, государство не гарантирует доходность инвестиций в инвестиционные фонды. Прежде чем приобрести инвестиционный пай, следует внимательно ознакомиться с правилами доверительного управления паевым фондом.